今日も皆さまお疲れ様です、マルクです🦌

投資の世界では、誰もが一度は「これは絶対うまくいくはず!」と思って大きなリスクを取ることがあります。

特にSOXLのようなレバレッジETFは、その魅力的なリターンを目指して投資家の注目を集める一方で、

その特性を十分に理解しないまま投資を始めると、大きな損失を被ることもあります。

この記事では、レバレッジETFに投資するリスクとチャンスについて、私自身の経験を交えて詳しくお話しします。

SOXLの魅力とリスク✨

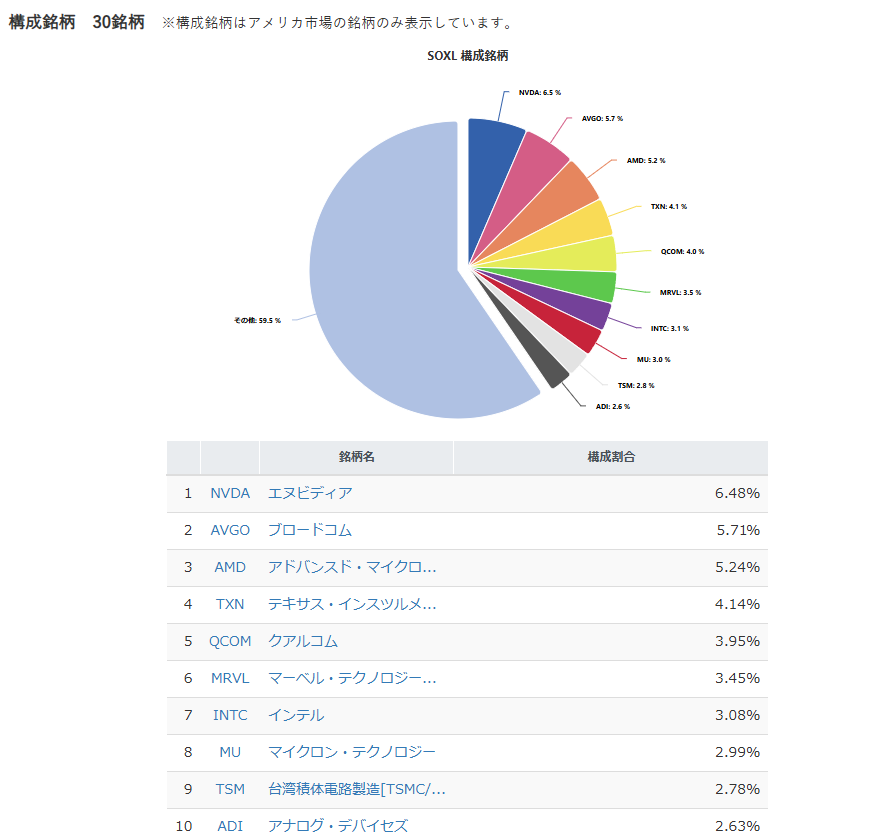

ご存じの方も多いかと思いますが、SOXLは、正式名称を「Direxion Daily Semiconductor Bull 3X Shares」といい、Direxion社によって運営されているレバレッジETFです。この商品は、フィラデルフィア証券取引所が提供する

「PHLX Semiconductor Sector Index」(SOX指数)に連動しており、その日々の変動率を3倍に増幅する設計です。

これにより、投資家は半導体業界の成長を直接的に享受できる反面、高いリスクも伴います。

半導体業界は技術革新が激しく、成長ポテンシャルが非常に高い分野として知られています。

特に、5GやAI、自動運転技術など、未来を支える技術の基盤となる半導体は、投資家にとって魅力的なテーマです。

また、スマートデバイスやデータセンターの需要増加も、業界全体の拡大を後押ししています。

過去記事:シリコンサイクルと、2025年のAI関連半導体はどうなるのかを考察してみる

SOXLは、価格変動を利用した取引を目的とした投資商品であり、特にデイトレーダーやアクティブ投資家に人気があります。

しかし、長期保有の場合には累積損失のリスクが高まるため、運用には慎重さが求められます。

つまりSOXLのリスクを理解することも重要です。このETFには次のような特有のリスクがあります。

-

高いボラティリティ:SOXLは3倍のレバレッジがかかっているため、基準となる半導体株指数が1%動くだけで3%の変動が生じます。短期的には利益を狙いやすいですが、逆方向に動くと損失も3倍になります。

このため、特に市場が不安定な状況では、資産が急速に減少するリスクがあります。 -

長期保有の難しさ:レバレッジETFは毎日のリターンを目指す設計になっているため、長期的にはリターンが減少する傾向があります。例えば、相場が上下に乱高下すると、リターンが累積的に悪化する「ボラティリティ・ドラッグ」と呼ばれる現象が発生します。そのため、SOXLは長期投資に向かない場合が多いです。

-

市場の動向依存:半導体業界全体の動向に大きく影響されるため、市場の景気循環や金利政策の影響を受けやすいです。

例えば、2022年から2023年にかけては、金利引き上げやインフレ懸念が投資家心理を圧迫し、SOXLの株価が大幅に下落しました。このように、マクロ経済的な変化にも敏感に反応します。 -

短期取引の戦略的運用の必要性:SOXLは長期保有よりも、短期的な価格変動を利用したトレードに適しています。

しかし、これは投資スキルや市場のタイミングを見極める力が求められるため、初心者にはハードルが高いと言えます。 -

需給バランスの影響:半導体市場は需要と供給のバランスに大きく依存しています。

例えば、新しい技術が登場した場合、その需要が急激に増加する一方で、生産が追いつかない状況が発生することがあります。このような状況は、SOXLのボラティリティをさらに高める要因となります。

これらのリスクと魅力を理解した上で、SOXLを投資ポートフォリオに組み込むかどうかを慎重に判断する必要があります。

SOXL構成銘柄TOP10 – 出典:投資の森

SOXL構成銘柄TOP10 – 出典:投資の森

株価天井で買った私の失敗⚠️

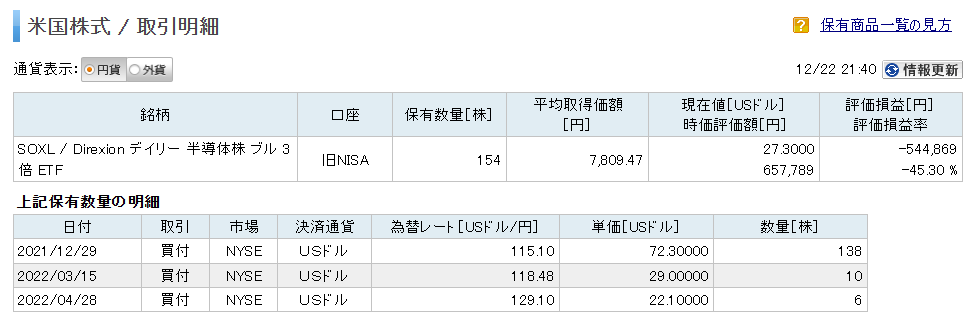

2022年初め、半導体業界が好調で「まだまだ上がる!」という楽観的な市場ムードの中、私はSOXLを購入しました。

しかし、その直後に市場は急変。金利引き上げやQT(量的緊縮)による影響で、株価は急落しました。

特にレバレッジETFは下落相場では損失が拡大するため、わずか数ヶ月で大きな含み損を抱えることになりました…

まさに天井掴みしました…あぁ~~しかも旧NISAで…今から見るとすごい円高…😭

まさに天井掴みしました…あぁ~~しかも旧NISAで…今から見るとすごい円高…😭

2024年12月現在、株価は一部回復しているものの、当時の購入価格にはまだ遠く及びません…

円建てで見ると少しだけ救われる😓

円建てで見ると少しだけ救われる😓

ほんとに最高値で買っちゃってますね…絵にかいたような養分❕💦

ほんとに最高値で買っちゃってますね…絵にかいたような養分❕💦

市場動向とSOXLの未来✨

半導体業界は、長期的な成長が期待される分野です。特に以下の要因がポジティブな影響を与えると考えられます。

-

技術革新:AIや5G、自動運転、さらにはエッジコンピューティングなど、新しい技術分野で半導体の需要は今後も急激に増加する見通しです。また、AIプロセッサや量子コンピューティング向けの特化型半導体の需要も拡大しています。

-

供給不足の解消:2023年まで続いた供給不足は徐々に改善されており、新しい製造拠点の建設や生産能力の増強が進んでいます。この結果、安定した供給が見込まれる一方で、需給バランスの安定が業界全体の利益率向上につながる可能性があります。

-

政策支援:各国政府が半導体産業への支援を強化しており、特に米国や欧州ではサプライチェーンの多様化を図るための大規模な投資が行われています。例えば、CHIPS法に基づく米国の支援策は、国内生産能力の向上に寄与しています。

しかし、リスク要因も見逃せません。

-

金利の影響:金利上昇が投資家心理にマイナスの影響を与える可能性があります。

特に高成長株が多い半導体セクターは、金利上昇期に株価のボラティリティが高まる傾向があります。 -

業界競争:競争が激化すると、特定の企業の市場シェアが縮小する可能性があります。

特に、中国や台湾などの競争が激化しており、企業が利益率を確保することが困難になる可能性があります。 -

地政学的リスク:半導体産業はグローバルサプライチェーンに依存しているため、地政学的な緊張が供給に影響を与える可能性があります。特に台湾をめぐる情勢は、業界全体のリスク要因として注視されています。

これらの要因を総合的に考慮することで、投資家はより適切な投資戦略を立てることができます。

ポジティブな要素とリスクの両方を理解し、柔軟な対応が求められるでしょう。

私が学んだ投資の教訓✅

この経験を通じて、購入タイミングよりもリスク管理の大切さを痛感しました。

SOXLへの投資を通じて、私は次のような重要な教訓を得ました。

-

レバレッジの意義と使途:半導体株式に投資すること自体は問題なかったと今でも思います。

しかしやはり3倍レバにする意味が分からず、今思えば理由なく買っていたなぁと反省💦 -

長期的視点を持つ:短期的な価格変動に惑わされず、長期的な成長を見据えた投資を心がけるべきです。

特に半導体業界はサイクル性が強いため、一時的な低迷に対して忍耐を持つことが重要です。

つまり、それならなお更レバレッジは不要でした… -

適切な損切りを行う:損失が大きくなる前に、冷静に損切りを行う決断力も必要です。

あらかじめ損失許容範囲を設定し、感情に流されずに行動することで、大きな損害を防ぐことができます。

また、損切り後に振り返りを行い、次回の投資戦略に活かす姿勢も重要です。 -

個別株にしない理由がなかった:今更ですが、レバレッジを効かせて買う理由もなければ、ETFで買う理由もありませんでした。とはいえ、結果的にAMDやNVDA、TSMCのようなメジャー企業を買っていたんだろうなぁとは思います。

個別株=リスク高い、という意識が強くそれ自体は今でも思っていますが、よくよく企業研究してから買うべきでした。

まとめ

-

SOXLは高い成長ポテンシャルを持つ半導体業界に投資できる魅力的な商品ですが、リスクも非常に大きいです。

-

市場のタイミングを見極めることが重要であり、適切なリスク管理が欠かせません。

-

投資家は長期的な視点で戦略を立て、分散投資や損切りのルールを守ることが大切です。

この金融商品に限らないけど、レバETFってデイリーなので

『毎日の値動きに対して〇倍』なのもポイントなのよね…

それでは皆様、おやすみなさい。

↓米国株アイコン押して下さいませm(__)m

コメント